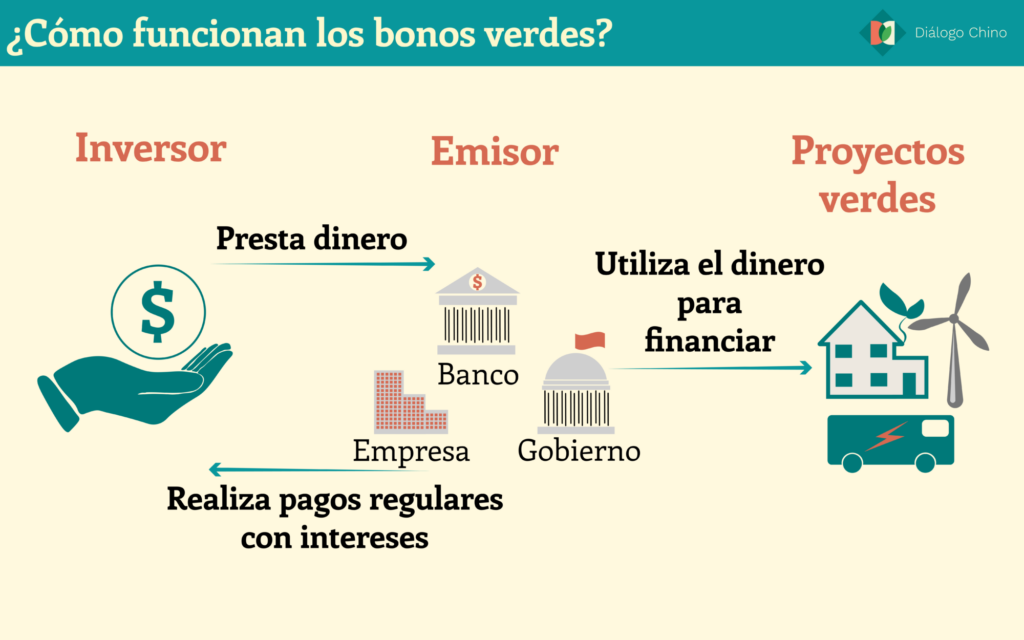

América Latina sigue siendo líder en la emisión de bonos soberanos temáticos, lo que ha llevado a que los bonos sociales y sostenibles cobren fuerza en los últimos dos años como respuesta a las necesidades de la pandemia, según información publicada por la empresa de análisis de mercado Maplecroft.

Si bien la fuerte demanda de estas emisiones soberanas apunta a la continua búsqueda de rendimiento por parte del capital global, también subraya el creciente apetito post-pandémico por la inversión de impacto, especialmente por parte de los fondos europeos dispuestos a adoptar una perspectiva de riesgo a más largo plazo.

México

México está estudiando la posibilidad de emitir bonos soberanos sostenibles en el mercado japonés «Samurai» este año, según el subsecretario de Hacienda, Gabriel Yorio. Con las necesidades de financiación de 2022 ampliamente cubiertas, la emisión será probablemente pequeña, y servirá para desarrollar una presencia en el mercado asiático.

En septiembre de 2020, México fue el primer país del mundo en emitir un bono soberano vinculado a los Objetivos de Desarrollo Sostenible (ODS) de la Organización de las Naciones Unidas (ONU), colocando una emisión de 890 millones de euros a siete años que fue casi 6,5 veces sobresuscrita, con la participación de 247 empresas de inversión.

La deuda se emitió bajo un nuevo marco de bonos soberanos para los ODS, respaldado por el Programa de las Naciones Unidas para el Desarrollo (PNUD), que lo calificó como un importante paso, y un mecanismo innovador para aprovechar el capital privado para los programas relacionados con los ODS.

Brasil

En septiembre de 2020, el Banco Central de Brasil (BCB) lanzó una agenda de sostenibilidad, pero el Tesoro aún no ha finalizado un nuevo marco de bonos sostenibles, que aún siguen pendientes.

Un informe de julio de 2021, elaborado por Planet Tracker y el Instituto Grantham advertía de los riesgos que corren los tenedores de bonos soberanos brasileños de cara a 2030, a medida que se intensifican las presiones del mercado y de la política para que Brasil cumpla con sus políticas de sostenibilidad.

El informe sugiere que los inversores que poseen unos 113.000 millones de dólares en bonos soberanos brasileños que vencen después de 2030 podrían estar especialmente expuestos al impacto de «cambios sísmicos» en los mercados de capitales que no se calcularon cuando se emitieron los bonos.

Como punto de partida, el informe indica que Brasil emita un bono soberano vinculado a la deforestación, pero bajo el gobierno de Bolsonaro, hay pocas posibilidades que esto ocurra.

Si se produce un cambio de gobierno en las elecciones de octubre, los inversores esperan un cambio en la política del gobierno a partir de enero de 2023. Brasil tiende a emitir la mayor parte de la deuda pública en moneda local, por lo que es probable que siga el camino de Colombia y México, al tratar de fomentar el desarrollo del mercado nacional de capital sostenible.

Perú

El 10 de noviembre de 2021, Perú emitió su primer bono social soberano, bajo su nuevo Marco de Bonos Sostenibles, recaudando 1.150 millones de dólares. Los ingresos se destinaron a la financiación del presupuesto 2021/2022 para servicios esenciales de salud, educación, vivienda, sectores vulnerables y PYMES. La agencia Fitch confirmó la emisión, con un rendimiento del 2,071% y un vencimiento en 2036, junto a la calificación «BBB».

El bono, que marcó una segunda colocación soberana exitosa tras las anteriores rebajas de calificación del país por parte de las agencias Moody’s y Fitch, fue sobresuscrito dos veces, con 80% de la demanda de los inversores procedente de Europa y 20% de EE.UU. y Asia, lo que sugiere que los inversores estaban mirando más allá del clima político que rodea al gobierno de Lima.

Chile

El 31 de enero de 2022, Chile emitió bonos soberanos sostenibles por valor de 4.000 millones de dólares. Los tres bonos, con vencimiento en 2027 (1.500 millones de dólares), 2034 (1.500 millones de dólares) y 2052 (1.000 millones de dólares), tienen unos tipos de interés del 2,76%, 3,5% y 4% respectivamente, y la demanda fue casi cinco veces superior a la suscripción.

En 2019, Chile fue el primer soberano latinoamericano en emitir bonos verdes y desde entonces también ha liderado la emisión de papel social y sostenible. Según datos del Ministerio de Finanzas, el soberano ha emitido 31.000 millones de dólares en total en bonos temáticos desde 2019, de los cuales 17.800 millones de dólares en bonos sociales, 7.700 millones de dólares en papel verde y 5.500 millones de dólares en bonos sostenibles.

Los bonos temáticos representan ahora el 28,3% del stock de deuda del gobierno central chileno, según el tesoro, entre los más grandes del mundo.

Colombia

En octubre de 2021 se convirtió en el primer país de América Latina en vender bonos gubernamentales verdes en el mercado local, mientras busca el momento oportuno para emitir un bono soberano de género. Dicho bono, diseñado con el apoyo de la ONU, se planteó por primera vez hace más de un año.

Sin embargo, el Tesoro ha indicado que por ahora el énfasis está en más subastas de bonos verdes nacionales, lo que podría ayudar a proteger la posición de la moneda en este año electoral.

Colombia ha emitido 1.300 millones de dólares en bonos sostenibles, y al igual que en el resto de Latinoamérica, el tema verde es el más consolidado en Colombia, con un 52% del volumen total de emisiones.

Sin embargo, las etiquetas sociales y de sostenibilidad están aumentando su participación en el país, con una cuota relativamente uniforme, del 26% y el 22% respectivamente. Los emisores colombianos no han recurrido a los mercados internacionales; todas las emisiones de todos los bonos están denominadas en pesos colombianos.

Argentina

El mercado de financiación sostenible de Argentina alcanzó un acumulado de 1.300 millones de dólares desde su primera emisión en 2017 hasta junio de 2021. Los bonos verdes representan más de la mitad del volumen de emisión (58%), con una creciente participación de los bonos de sostenibilidad (34%) y los bonos sociales (8%).

El 85% de las emisiones del mercado de financiación sostenible del país están denominadas en dólares, con solo dos de ellas que se realizaron en pesos argentinos.

Los tipos de emisores en el país se están diversificando: Diez emisores fueron responsables de las 13 emisiones de bonos vinculados a la sostenibilidad. Las empresas no financieras representan el 42% de los emisores argentinos, mientras que los gobiernos locales representan el 42% y las empresas financieras el 18%.

Uruguay

El gobierno de Uruguay trabaja en un bono cuyos fondos no tendrán un destino específico, pero que pagará una tasa de interés variable.

La tasa dependerá de si Uruguay cumple con un objetivo ambiental previamente establecido, como su contribución climática, por lo que si el país reduce sus emisiones tal como se comprometió tendrá un premio con una tasa más baja. Y si no cumple, tendrá una penalización con una tasa más alta.

Hasta ahora, el único país en haber desarrollado un instrumento de este tipo ha sido Luxemburgo, emitiendo deuda por 1.500 millones de dólares en 2020. En el caso de Uruguay, el bono sería por un monto entre $800 y $1.000 millones de dólares, todavía sin fecha exacta para la emisión, según el Ministerio de Ambiente de ese país.

Si deseas conocer más sobre las emisiones de bonos sostenibles en Latinoamérica, te invitamos a leer el informe de Climate Bond Initiative. Clic aquí